Lewis Ranieri

| |||||||||||||

Read other articles:

BMD-4 adalah kendaraan tempur infanteri amfibi yang masuk dalam pelayanan Pasukan Lintas Udara Rusia. Menggunakan dua air-jet di kedua sisi lambung belakang memungkinkan kecepatan maksimum 10kmph di atas air. Mengintegrasikan baling-baling trim, pompa lambung kapal otomatis dan snorkeling mendukung kemampuan amfibi, serta melindungi awaknya dari tembakan senjata ringan dan artileri. Dilengkapi senapan 2A70 100mm, meriam 2A72 dan senapan mesin koaksial 7,62 mm. Menggunakan mesin diesel UTD-29...

Odilon Kossounou Informasi pribadiNama lengkap Kouakou Odilon Dorgeless KossounouTanggal lahir 04 Januari 2001 (umur 23)Tempat lahir Abidjan, Ivory CoastTinggi 188 m (616 ft 10 in)Posisi bermain DefenderInformasi klubKlub saat ini Bayer LeverkusenNomor 6Karier junior–2019 ASEC MimosasKarier senior*Tahun Tim Tampil (Gol)2019 Hammarby IF 9 (0)2019–2021 Club Brugge 40 (1)2021– Bayer Leverkusen 15 (0)Tim nasional‡2020– Pantai Gading 11 (0) * Penampilan dan gol di kl...

The Airmail MysteryFilm posterSutradaraRay TaylorDistributorUniversal PicturesTanggal rilis 28 Maret 1932 (1932-03-28) Durasi12 bab (225 menit)NegaraAmerika SerikatBahasaEnglish The Airmail Mystery adalah film Amerika Serikat produksi tahun 1932 bergenre drama petualangan yang disutradarai oleh Ray Taylor. Film ini dirilis oleh Universal pada tanggal 28 Maret 1932. Plot Pilot pesawat pos udara Bob Lee (james Flavin) pemilik tambang emas, menghadapi perlawanan dari The Black Hawk yang tel...

1779 painting by Charles Willson Peale Washington At PrincetonArtistCharles Wilson PealeYear1779MediumOil on canvasSubjectGeorge WashingtonDimensions236.2 x 148.6OwnerPennsylvania Academy Of The Fine Arts Charles Willson Peale's Washington at Princeton (on the right) sold for $21.5 million in 2005, the most ever paid in U.S. history for a portrait. George Washington at the Battle of Princeton (1783) Washington at Princeton is a 1779 painting by Charles Willson Peale, showing George Washington...

Peta Kabupaten Banggai Kepulauan di Sulawesi Tengah Berikut adalah daftar kecamatan dan kelurahan di Kabupaten Banggai Kepulauan, Provinsi Sulawesi Tengah, Indonesia. Kabupaten Banggai Kepulauan terdiri dari 12 Kecamatan, 3 Kelurahan dan 141 Desa dengan luas wilayah 2.488,79 km² dan jumlah penduduk sebesar 117.526 jiwa dengan sebaran penduduk 47 jiwa/km².[1][2] Daftar kecamatan dan kelurahan di Kabupaten Banggai Kepulauan, adalah sebagai berikut: Kode Kemendagri Kecamatan Ju...

Questa voce sull'argomento calciatori italiani è solo un abbozzo. Contribuisci a migliorarla secondo le convenzioni di Wikipedia. Segui i suggerimenti del progetto di riferimento. Enrico Cavalieri Nazionalità Italia Altezza 183 cm Peso 80 kg Calcio Ruolo Portiere Termine carriera 1992 Carriera Squadre di club1 1974-1976 Bologna0 (0)1976-1977 Clodia Sottomarina21 (-24)1977 Bologna0 (0)1977-1979 Avellino0 (0)1979-1980 Genoa11 (-11)1980-1981 Monza11 (-...

Multi-purpose arena in Tulsa, Oklahoma BOK CenterBOK CenterLocation within OklahomaShow map of OklahomaBOK CenterLocation within the United StatesShow map of the United StatesFull nameBank of Oklahoma CenterAddress200 South Denver Avenue WestLocationTulsa, Oklahoma, U.S.OwnerCity of TulsaOperatorSMGCapacityCentral stage: 19,199[1]Basketball: 17,839[2]Hockey: 17,096[1]Arena football: 16,582[1]End stage: 13,644[1]ConstructionBroke groundAugust 31, 2005Ope...

Questa voce sull'argomento stagioni delle società calcistiche italiane è solo un abbozzo. Contribuisci a migliorarla secondo le convenzioni di Wikipedia. Segui i suggerimenti del progetto di riferimento. Voce principale: Unione Sportiva Brescello. Unione Sportiva BrescelloStagione 2002-2003Sport calcio Squadra Brescello Allenatore Marco Osio poi Romeo Azzali Presidente Ernesto Foglia Serie C218º posto nel girone B. Retrocede in Serie D. Maggiori presenzeCampionato: Bernardi, F. ...

Untuk kegunaan lain, lihat TGA. Artikel ini bukan mengenai Stasiun Tanggul. Stasiun Tanggulangin P15T15SP15 Stasiun Tanggulangin pada tahun 2020Lokasi Jalan Raya Tanggulangin / Surabaya–MalangKalitengah, Tanggulangin, Sidoarjo, Jawa Timur 61272IndonesiaKoordinat7°30′24.998″S 112°42′29.002″E / 7.50694389°S 112.70805611°E / -7.50694389; 112.70805611Koordinat: 7°30′24.998″S 112°42′29.002″E / 7.50694389°S 112.70805611°E / -...

BecquereliteSpray of becquerelite crystals with uranophane needles from the old Shinkolobwe mineGeneralCategoryOxide mineralFormula(repeating unit)Ca(UO2)6O4(OH)6·8(H2O)IMA symbolBqr[1]Strunz classification4.GB.10Crystal systemOrthorhombicCrystal classPyramidal (mm2) H-M symbol: (mm2)Space groupPn21aUnit cella = 13.8378 Å, b = 12.3781 Å, c = 14.9238 Å; Z = 4IdentificationColourAmber-yellow, golden to lemon-yellow, yellow-orange, brownish yellowCrystal habi...

يفتقر محتوى هذه المقالة إلى الاستشهاد بمصادر. فضلاً، ساهم في تطوير هذه المقالة من خلال إضافة مصادر موثوق بها. أي معلومات غير موثقة يمكن التشكيك بها وإزالتها. (يوليو 2019) منتخب جمهورية أيرلندا لكأس ديفيز البلد جمهورية أيرلندا المملكة المتحدة الكابتن كونور نيلاند تصنيف ITF 9...

يفتقر محتوى هذه المقالة إلى الاستشهاد بمصادر. فضلاً، ساهم في تطوير هذه المقالة من خلال إضافة مصادر موثوق بها. أي معلومات غير موثقة يمكن التشكيك بها وإزالتها. (يناير 2022) المتغير في علم الإحصاء هو الخاصية أو السمة التي تأخذ قيما أو مستويات مختلفة من فرد إلى آخر (وتكون من قيمتين...

This article needs additional citations for verification. Please help improve this article by adding citations to reliable sources. Unsourced material may be challenged and removed.Find sources: Fujiwara Seika – news · newspapers · books · scholar · JSTOR (March 2014) (Learn how and when to remove this message) Fujiwara SeikaFujiwara Seika from Japanese book『先哲像伝』Born8 February 1561Died19 October 1619RegionEast Asian philosophy Japanese phi...

Essays by American founding fathers opposed to the federal constitution Anti-Federalist Papers is the collective name given to the works written by the Founding Fathers who were opposed to, or concerned with, the merits of the United States Constitution of 1787. Starting on 25 September 1787 (eight days after the final draft of the US Constitution) and running through the early 1790s, these Anti-Federalists published a series of essays arguing against the ratification of the new Constitu...

Former railway line in Japan Sankō LineA KiHa 120 DMU on the Sanko Line in June 2008OverviewNative name三江線StatusClosedOwner JR WestLocaleShimane and Hiroshima PrefecturesTerminiGōtsuMiyoshiStations35ServiceTypeRegional railOperator(s)JR WestRolling stockKiHa 120 series DMUDaily ridership50 passengers per km per day (FY2014)HistoryOpened1930 (completed in 1975)Closed31 March 2018TechnicalLine length108.1 km (67.2 mi)Number of tracksEntire line single trackedCharacterRuralTrac...

Riots following the beating of Rodney King 1992 Los Angeles riotsAftermath of the riotsDateApril 29 – May 4, 1992 (6 days); 32 years agoLocationLos Angeles County, California, U.S.Caused by Four policemen acquitted of assaulting and beating Rodney King Killing of Latasha Harlins Racial tension in Los Angeles Methods Widespread rioting looting assault arson protests vandalism shootouts Resulted inRiots suppressed Many homes and businesses damaged, looted, or destroyed Resignation of chief Da...

السلطنة الجبرية 1417 – 1526 خارطة تقريبية لحدود السلطنة الجبرية في أوج اتساعها وفقًا لرأي الباحث خالد بن عزام الخالدي. سميت باسم جبر بن نبهان عاصمة الأحساء نظام الحكم دولةٌ وِراثيةٌ اللغة العربيّة الديانة الإسلام على المذهب السُّنِّي المالِكي[1] الشَّيخ، الأمير...

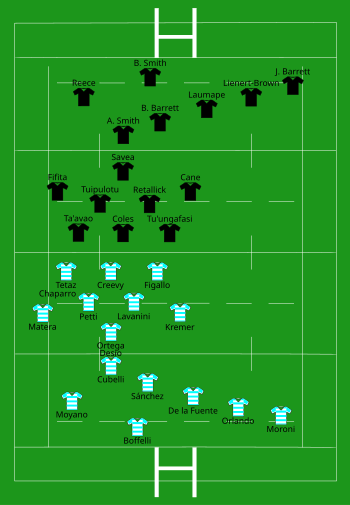

Southern hemisphere rugby tournament Date20 July 2019 – 10 August 2019Countries Argentina Australia New Zealand South AfricaFinal positionsChampions South Africa (4th title)Bledisloe Cup New ZealandFreedom Cup New ZealandMandela Challenge Plate South AfricaPuma Trophy AustraliaTournament statisticsMatches played6Tries scored30 (5 per match)Attendance232,769 (38,795 per match)Top scorer(s) Handré Pollard(42)Most tries Reece Hodge Hersch...

Il Libro dei Numeri (in ebraico במדבר bemidbàr, nel deserto, dall'incipit; greco Αριθμοί, arithmòi, numeri, in quanto inizia con la descrizione di un censimento; latino Numeri) o Quarto Libro di Mosè è il quarto libro della Torah ebraica e della Bibbia cristiana. È scritto in ebraico e, secondo l'ipotesi maggiormente condivisa dagli studiosi[quali, dove?][senza fonte], la sua redazione definitiva, ad opera di autori ignoti, è collocata al VI-V secolo a.C...

Nahuel MolinaMolina con la nazionale argentina al Mondiale 2022Nazionalità Argentina Altezza175 cm Peso70 kg Calcio RuoloDifensore Squadra Atlético Madrid CarrieraGiovanili 2013-2016 Boca Juniors Squadre di club1 2016-2018 Boca Juniors8 (0)2018-2019→ Defensa y Justicia17 (1)2019-2020→ Rosario Central22 (1)2020-2022 Udinese64 (9)2022- Atlético Madrid63 (6) Nazionale 2017 Argentina U-206 (0)2021- Argentina45 (1) Palmarès Mondiali di calcio...